En este artículo hablamos del modelo 130: qué es, en qué casos debes presentar este modelo, cuándo debes hacerlo, cómo cumplimentarlo correctamente y mucho más.

El modelo 130 es uno de los modelos más habituales. Sirve para que tú, como autónomo, ingreses la parte que te correspondería de IRPF cada trimestre.

Es un poco lioso si no lo has presentado nunca porque no funciona como el resto de modelos que solo liquidan el trimestre en curso. Este modelo es acumulativo y se incluyen datos de todo el año en curso.

No te asustes porque con una buena guía será tan fácil de confeccionar como el resto de modelos y si aún así siguieras necesitando algo de ayuda, pregúntame que en Abaq te echamos una mano.

Sigue leyendo que te cuento todo lo que necesitas saber para que este modelo no sea un problema…

El modelo 130 es una declaración trimestral del Impuesto de la Renta de las Personas Físicas (IRPF) en el que se ingresa el pago fraccionado que te correspondería por tu actividad.

Deben presentarlo todas las personas físicas que desarrollen actividades económicas en el régimen de estimación directa normal o simplificada.

En general tendrán que presentar el modelo todas las personas físicas o miembros de comunidades de bienes o sociedades civiles que tributen en el IRPF que ejerzan actividades económicas, incluidas las agrícolas, ganaderas, forestales y pesqueras, acogidos al régimen de estimación directa, tanto en la modalidad normal como en la simplificada.

Además hay una excepción para los contribuyentes que pertenezcan a las secciones 2 y 3 del Impuesto de Actividades Económicas (actividades profesionales o artísticas) y apliquen retención en factura (al menos en el 70 %), pues no tendrán que presentar el modelo 130.

Asegúrate de tener correctamente configurada tu alta censal, pues es posible estar dado de alta en la obligación del modelo 130 y no tener obligación real de presentarlo si se hace la retención en las facturas de venta, y que te lo pidan desde Hacienda.

El modelo 130 se presenta trimestralmente. El primer, segundo y tercer trimestre se presenta del 1 al 20 de abril, julio y octubre respectivamente. El cuarto trimestre se presenta del 1 al 30 de enero del año siguiente.

La presentación de las autoliquidaciones del modelo 130 puede realizarse en papel o por vía telemática a través de Internet a libre elección.

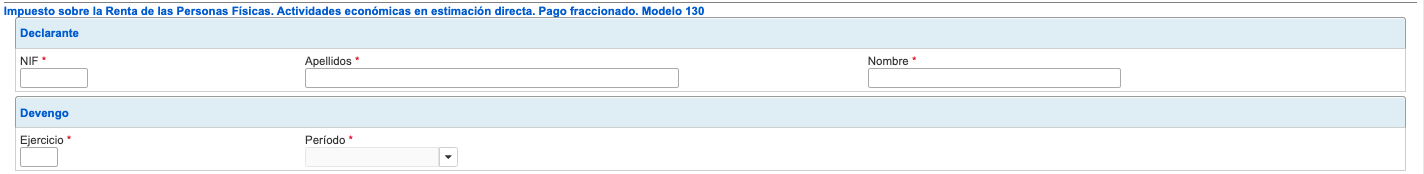

1º. Declarante: se indicará tu NIF, tu nombre y tus apellidos.

2º. Devengo: Hay dos casillas a rellenar:

3º. Liquidación:

I. Actividades económicas en estimación directa, modalidad normal o simplificada, distintas de las agrícolas, ganaderas, forestales y pesqueras

Cumplimenta este apartado solo si desarrollas actividades económicas distintas de las agrícolas, ganaderas, forestales y pesqueras, cuyos rendimientos se determinen mediante el método de estimación directa, en cualquiera de sus modalidades: normal o simplificada.

Casilla 01: Indica todos tus ingresos desde el primer día del año al último día de este trimestre.

Casilla 02: Indica todos los gastos fiscalmente deducibles desde el primer día del año al último día de este trimestre.

Casilla 03: El modelo ya lo calculará solo. Solo tiene que restar a la casilla 01, la casilla 02.

Casilla 04: Calcula el 20 % sobre la casilla 03. En caso de que el importe de la casilla 03 sea negativo la casilla 04 se quedará a 0.

Casilla 05: Suma de las cantidades positivas consignadas en la casilla 07 y 16 de los modelos 130 de trimestres anteriores de este año y luego réstalas entre ellas.

Casilla 06: Aquí hay que indicar la suma de las retenciones e ingresos a cuenta soportados desde el primer día del año al último día del trimestre que estamos presentando.

Casilla 07: Aquí no tienes que hacer nada ya que el modelo hace solo el cálculo. Resta el importe de las casillas 04, 05 y 06.

II. Actividades agrícolas, ganaderas, forestales y pesqueras en estimación directa, modalidad normal o simplificada

Cumplimenta este apartado si desarrollas actividades agrícolas, ganaderas, forestales o pesqueras cuyos rendimientos netos se determinan mediante el método de estimación directa en cualquiera de sus modalidades: normal o simplificada.

Casilla 08: Indica el volumen de ingresos del trimestre, incluidas las subvenciones corrientes y excluidas las subvenciones de capital y las indemnizaciones.

Casilla 09: Calcula el 2 % de la casilla 08.

Casilla 10: Aquí se reflejará la suma de retenciones e ingresos a cuenta soportados sobre los rendimientos del trimestre a que se refiere el pago fraccionado.

Casilla 11: Resta la casilla 10 a la casilla 09.

III. Total liquidación

Casilla 12: Es el resultado de sumar las casillas 07 y 11.

Casilla 13: Cuando el importe de tus rendimientos netos de actividades económicas del ejercicio anterior haya sido igual o inferior a 12.000 euros se consignará en esta casilla la reducción que corresponda:

Si el pasado año no tuviste actividad económica tu rendimiento neto será 0 y te aplicará la reducción más alta (100 €).

Casilla 14: Se indicará el resultado de la resta de la casilla 12 – casilla 13. De obtenerse una cantidad negativa, se hará constar con signo menos.

Casilla 15 (resultados negativos de los trimestres anteriores): Si en la casilla 14 fuera positiva indica aquí el importe (sin signo) de los resultados negativos que hayas obtenido en la casilla 19 de cualquiera de las autoliquidaciones anteriores del mismo ejercicio y que no hubieran sido deducidos anteriormente. La casilla 15 no podrá tener un importe superior a la casilla 14.

Casilla 16: Si en la casilla 14 se hubiera obtenido una cantidad positiva y estás realizando pagos por préstamos destinados a la adquisición o rehabilitación de tu vivienda habitual por los que vas a tener derecho a la deducción por inversión en vivienda habitual indica el importe de la deducción a que se refiere el artículo 110.3.d) del Reglamento del Impuesto en esta casilla.

Casilla 17: Es la diferencia entre las casillas 14 y 15.

Casilla 18: En el supuesto de autoliquidación complementaria, se debe indicar en esta casilla el resultado a ingresar de los modelo 130 presentados anteriormente por el mismo ejercicio y período. Si no hay modelos 130 a ingresar se debe poner 0.

Casilla 19: Restar la casilla 17 a la 18. Este es el resultado de tu declaración.

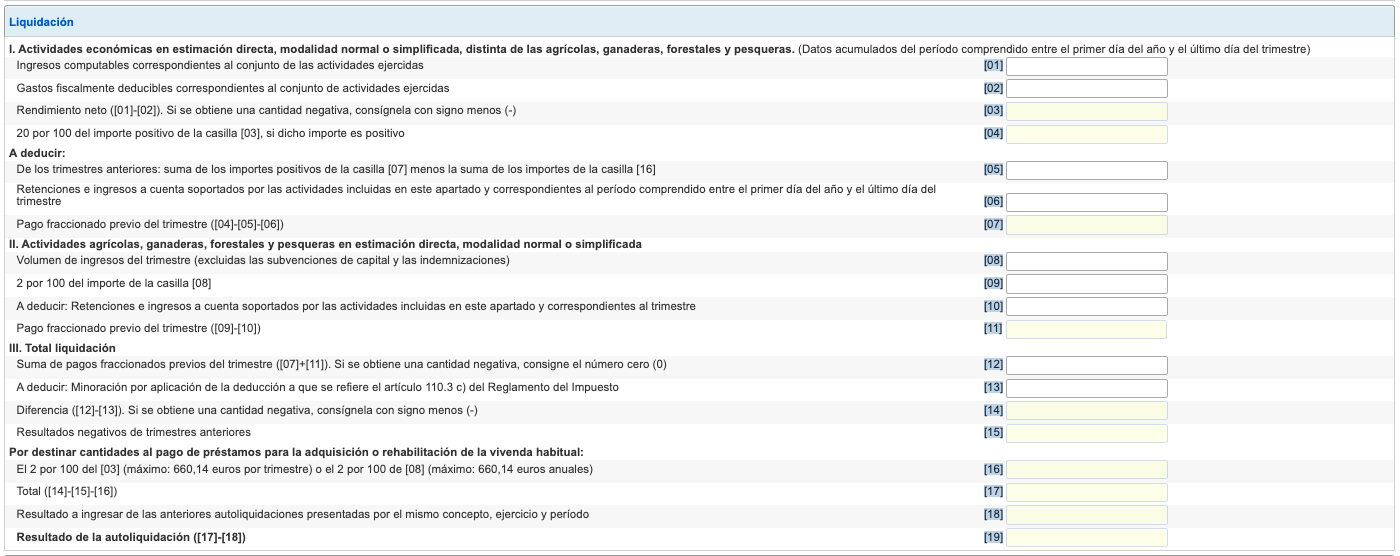

4º. Ingreso:

Si la cantidad consignada en la casilla 19 es positiva se tendrá que realizar el ingreso en alguna de estas formas de pago: en efectivo, adeudo en cuenta o domiciliación bancaria.

5º. A deducir:

Si la cantidad consignada en la casilla 19 es negativa y se corresponde al primer, segundo o tercer trimestre se podrá compensar en los siguientes trimestres de ese año.

6º. Negativa:

Si la casilla 19 es igual a cero o negativa en el cuarto trimestre no se realizara ninguna devolución, simplemente no se realizará ningún ingreso.

7º. Complementaria:

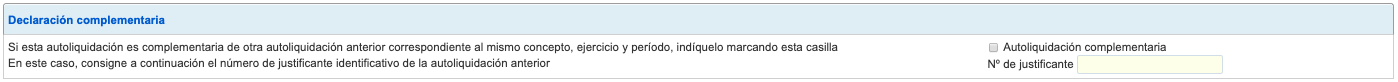

Marcarás esta casilla solo cuando esta autoliquidación sea complementaria de otra u otras autoliquidaciones presentadas anteriormente por el mismo concepto y correspondientes al mismo ejercicio y período.

8º. Firma:

Una vez cumplimentado, el modelo 130 deberá ser firmado por el contribuyente o por su representante.

Si decides hacerlo tú esperamos que esta información te parezca útil, pero si prefieres sacarte esta tarea de encima, ¡no dudes en contar con Abaq!